总资产才超6亿元,理财资金高达近3亿元,却想从资本市场募10亿元。通达海打了一手好算盘。

2021年6月30日,南京通达海科技股份有限公司(下称“通达海”)创业板上市申请材料获受理,截至目前已完成第三轮问询。

一半资金买理财,圈钱10亿主要建房?

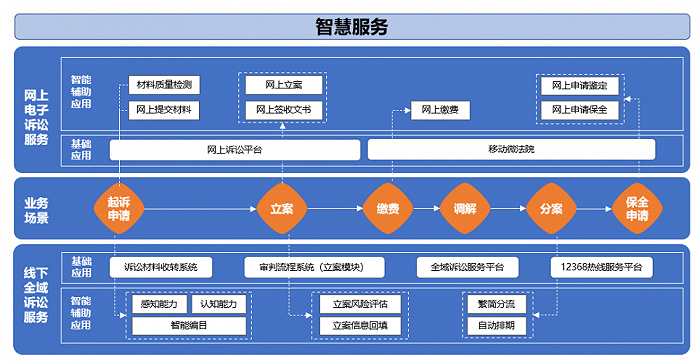

在电子政务板块,通达海深耕智慧法院领域,主营业务为电子政务领域的行业软件开发,产品包括软件产品开发、智能终端等。主要客户为法院,其他为银行、电信、监察委、企业。公司注册地在江苏省南京市鼓楼区。

发行人的“智慧服务”主要产品及功能 ,图片来源:发行人及保荐机构关于第三轮审核问询函的回复意见-2022-05-20

发行人的“智慧服务”主要产品及功能 ,图片来源:发行人及保荐机构关于第三轮审核问询函的回复意见-2022-05-20自2019年至2021年,公司账上用于理财的资金在1.5亿元至3亿元之间,常年占总资产的比重约为50%,占净资产的比重为80%至120%。

换句话说,这家公司约一半家底都用在理财上了。公司的控股股东、实际控制人为郑建国,郑建国直接持有41.55%的股份,通过南京置益间接控制公司11.41%的股份,合计控制公司52.96%的股份。

数据来源:公司招股书,choice数据,统计与制图:尹靖霏

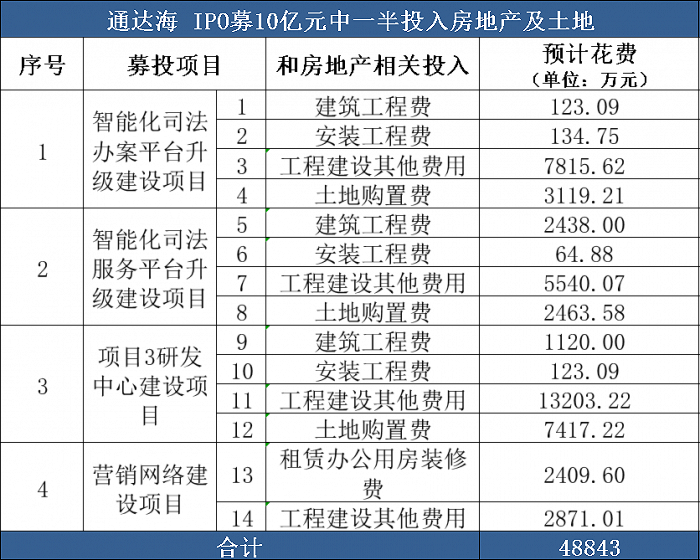

数据来源:公司招股书,choice数据,统计与制图:尹靖霏更值得关注的是,此次公司拟从投资者手中拟募资10亿元,近一半投入与土地房产相关。

表面上,公司称七成以上资金将用于智能化司法办案、服务平台升级建设项目、1个研发中心建设项目,其余资金将用于营销网络建设项目和用于补充流动资金。而实际上,公司欲将近一半资金用于土地和房屋建设。其中,仅花在南京市鼓楼区的土地购置费就达1.3亿元,在营销网络建设上,仅要花在装修上的钱就超2400万元。

数据来源:公司招股书,统计与制图:尹靖霏

数据来源:公司招股书,统计与制图:尹靖霏此外,公司也存在高比例分红。2019年和2020年,公司现金分红金额分别为978.42万元和2887.70万元。通达海共有两个员工持股平台,即南京置益和南京海益。其中,南京置益持有公司11.41%的股权,南京海益持有南京置益22.86%的合伙份额,计入管理费用的股份支付金额2019年为195.94万元。

有钱理财,没钱研发?

软件行业的属性决定了其研发的重要性。但通达海靠研发吃饭却“轻研发”,靠销售跑马圈地却后劲不足。躺在法院领域既有的业务上,这家公司的增长后劲还有多少?

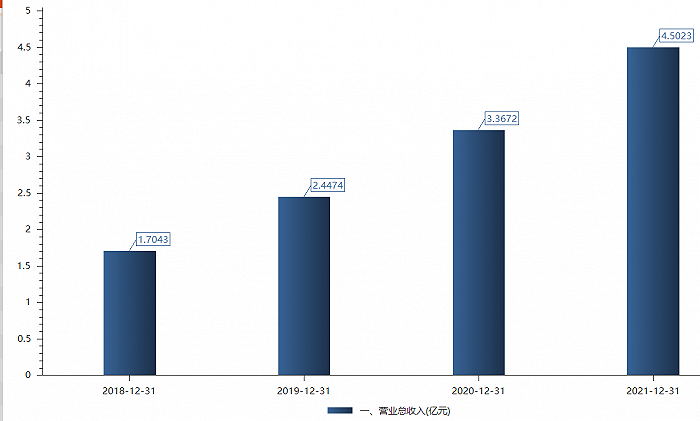

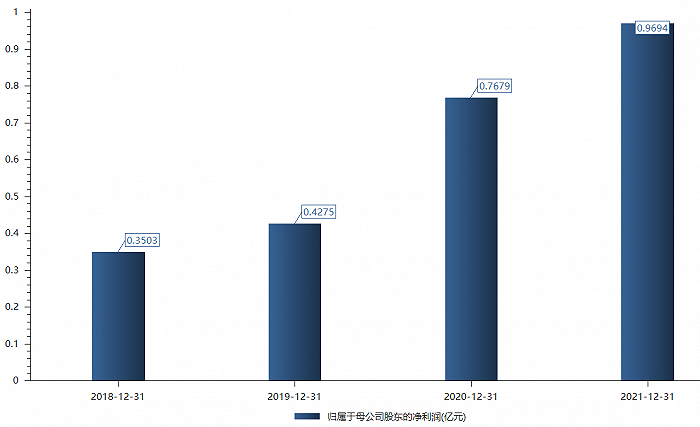

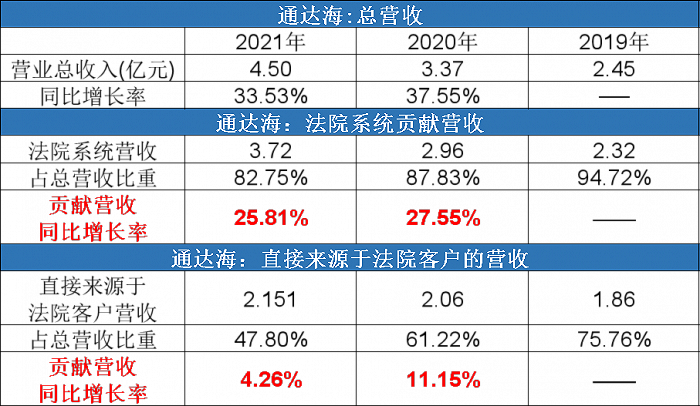

从表面看,公司营收和归母净利保持稳步增长。2018年至2021年,营收从1.7亿元增至4.5亿元,归母净利由0.35亿元增至0.97亿元。

通达海历年营收,图片来源:choice终端

通达海历年营收,图片来源:choice终端 通达海历年归母净利,图片来源:choice终端

通达海历年归母净利,图片来源:choice终端然而,公司严重依赖法院业务。

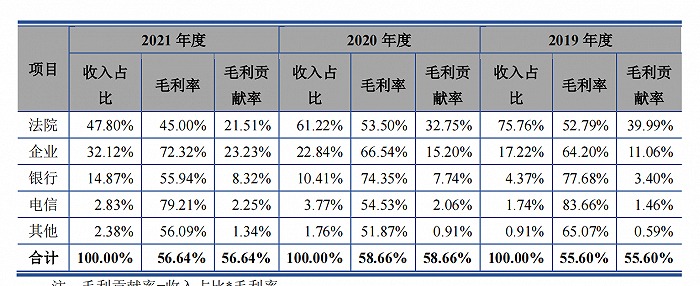

2019年至2021年,发行人最终来源于法院系统的收入占主营业务收入的比例分别为 94.72%、87.83%及 82.75%。其中,2019年、2020年和2021年直接来源于法院客户的收入占主营业务收入的比例分别为 75.76%、61.22%及 47.80%。

通达海业务毛利贡献,数据来源:公司招股书,choice数据,

通达海业务毛利贡献,数据来源:公司招股书,choice数据,该公司称,法院诸多业务在行业空间上已占据第一,从另一侧面表明在法院信息化这一市场上,潜在剩余开拓空间有限。相关营收也有所印证,增长率已呈现下滑态势。根据界面新闻记者统计,2020年至2021年直接来源于法院客户的营收同比增速则由11.2%锐减至4.3%。

数据来源:公司招股书,choice数据,统计与制图:尹靖霏

数据来源:公司招股书,choice数据,统计与制图:尹靖霏来自法院领域的业务增长后劲不足,通达海急需拓展其他领域的客户。而这并非易事。软件开发业务的持续增长,一靠研发,一靠销售。依靠研发,产出不同领域客户所需的软件类别;依靠销售,跑马圈地开拓新用户。

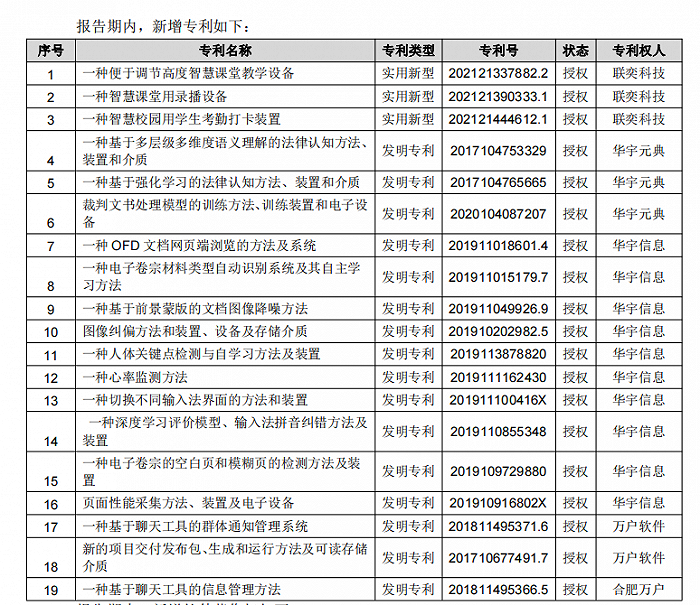

以同行业公司华宇软件(7.210, 0.10, 1.41%)(维权)(300271.SZ)为例,为拓展教育信息化等领域业务,2021年新增专利涉及19项。

华宇软件2021新增专利,数据来源:2021年报

华宇软件2021新增专利,数据来源:2021年报通达海当前技术人员和相关专利、销售人员明显低于行业平均水平。

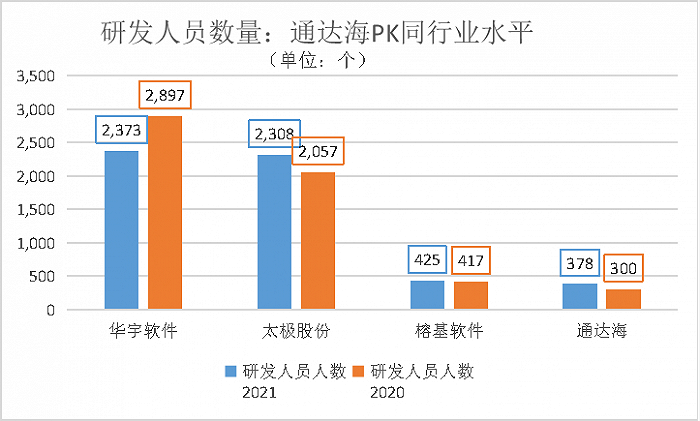

当前在法院信息化建设领域,传统的法院信息化厂商主要包括华宇软件、太极股份(19.280, 0.08, 0.42%)(002368.SZ)、榕基软件(5.890, 0.05, 0.86%)(002474.SZ)等。

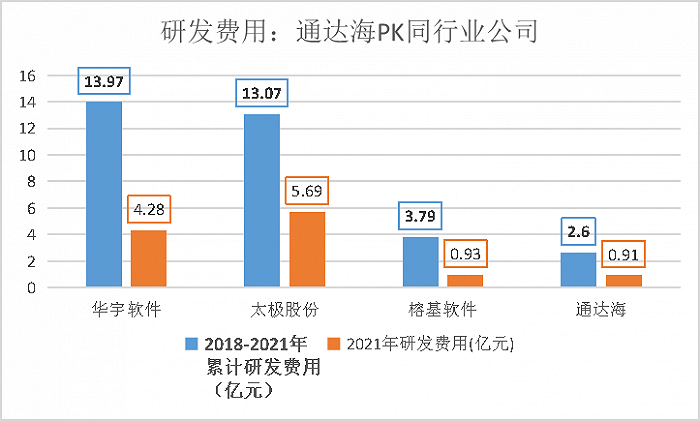

2021年通达海研发人员不足380人,同行业公司华宇软件和太极股份这一数字均超2300人。在研发费用上,2018年至2021年4年时间,通达海花费仅为2.6亿元,同行业其他3家公司累计花费在3.8亿元至14亿元之间。

数据来源:公司招股书,choice数据,统计与制图:尹靖霏

数据来源:公司招股书,choice数据,统计与制图:尹靖霏 数据来源:公司招股书,choice数据,统计与制图:尹靖霏

数据来源:公司招股书,choice数据,统计与制图:尹靖霏轻研发也使得公司专利技术数量远逊于其他公司。华宇软件和太极股份一年新增的发明专利和软件著作权,就比通达海的发明专利和软件著作权总数都要多。

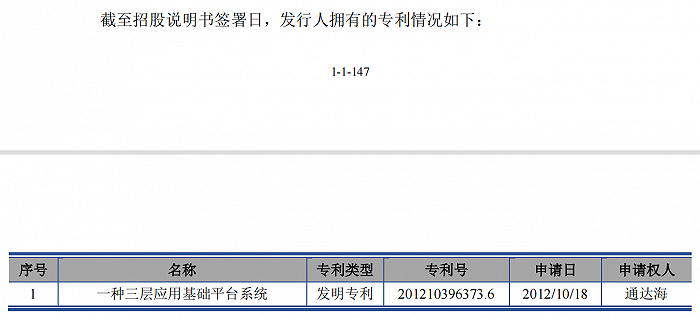

招股书显示,截至2021年6月末,通达海的专利总数及发明专利数均仅1项,申请获取时间已经在遥远的2012年10月18日。另外有软件著作权70项、软件产品证书41项。其中,2020年该公司仅新增2项软件著作权。

通达海专利数量,数据来源:公司招股书

通达海专利数量,数据来源:公司招股书在其招股书中,通达海列出了榕基软件、华宇软件、太极股份等可比同行。

根据2020年年报,榕基软件拥有发明专利26项,软件著作权341项,分别是通达海的26倍、4.87倍。而同样是在2020年,华宇软件新增发明专利4项,新增软件著作权216项;太极股份新增发明专利与实用新型专利24项,新增软件著作权194项。

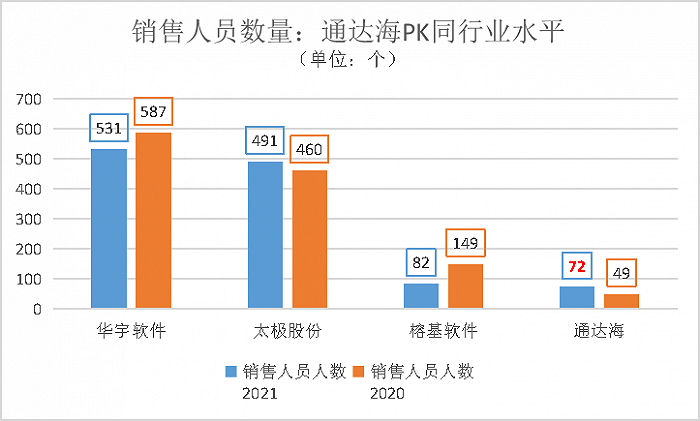

研发严重滞后,将导致公司发展后劲不足。与此同时,公司销售人员数量也不足以支撑公司拓展。华宇软件和太极股份销售人员数量在490人至530人之间。通达海的人数仅是前两者15%左右。

其赖以生存的“法院业务”增长乏力,研发和销售也预示着公司发展后劲不足。若要持续发展,则研发和销售上势必需要真金白银的投入。但公司拟募资近10亿元,拟投入土地和房产相关的资金近5亿元。

数据来源:公司招股书,choice数据,统计与制图:尹靖霏

数据来源:公司招股书,choice数据,统计与制图:尹靖霏与此同时,公司应收账款持续走高,也暗藏风险。报告期各期末,公司应收账款净额分别为 5223万元、6474万元及 8027万元,占营业收入的比重分别为 21.34%和 19.23%及 17.83%。公司客户大部分为法院客户,如果未来其财务状况发生持续恶化或宏观经济出现疲软,公司应收账款存在规模增加或发生坏账损失的可能,从而对公司的经营性现金流和净利润产生较大不利影响。

10倍市盈率突击入股,反手至少能赚2倍?

2021年6月30日,通达海创业板上市申请材料获受理。而通达海共完成了2次增资,均发生在2020年下半年,其突击入股行为备受市场诟病。

同一个增资,单价却不相同,其中,2020年7月6日方煜荣、葛淮良增资价格为20元/股,2020年9月讯飞投资、盛元智创、融聚汇纳、点点贰号、鼓楼发展基金、徐景明等6名投资者增资价格为23元/股。

此外,2020年9月,公司控股股东、实际控制人郑建国与讯飞投资、盛元智创、融聚汇纳、点点贰号、鼓楼发展基金、徐景明等6名投资者签署了《股东协议》,其中对股份回购事项约定了特殊条款。如果公司在2023年9月30日之前最终未能完成本次创业板上市注册或公开发行失败,公司控股股东的回购义务将触发,现有股东持股比例可能发生一定变化,进而对公司产生一定的影响。

粗略计算,以2020年净利润0.78亿元为依据,公司总股本为3450万股,前述2次突击入股的股价在20元/股—23元/股,依据此,公司当时对应的市盈率约为8.85倍-10.18倍之间。

通达海前10大股东,数据来源:公司招股书,choice数据

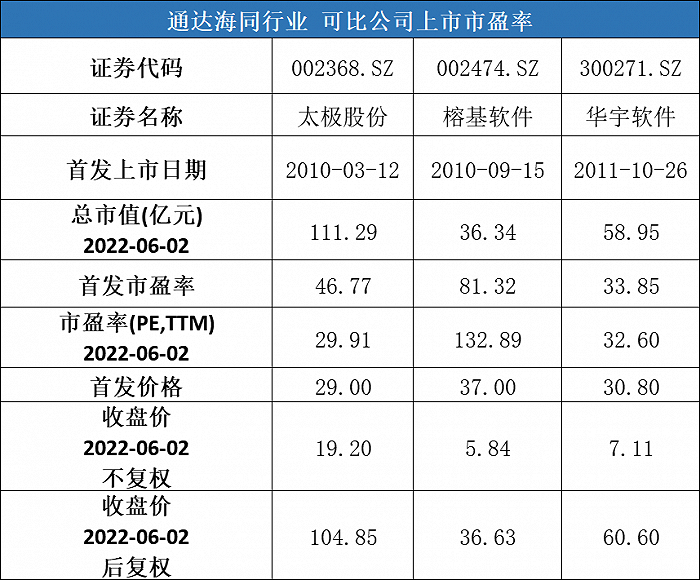

通达海前10大股东,数据来源:公司招股书,choice数据从过去看,3家同行业公司多是在2002至2011年之间上市,彼时首发市盈率在33倍到87倍之间。当前3家公司市盈率多在30倍左右,6月2日收盘价在5.84元/股至19.20元/股之间。

数据来源 ;choice数据,统计与制图:尹靖霏

数据来源 ;choice数据,统计与制图:尹靖霏通达海若成功IPO,能撑起多少估值?而市场是否又会买单?