尽管尝试业务转型,但和宏股份对大客户的依赖依然存在。随着来自经销授权品牌的销售收入占品牌业务比重的走高,该公司此次IPO之路风险仍在

《投资时报》研究员 习羽

首次IPO启动6年后,深圳市和宏实业股份有限公司(下称和宏股份)于2021年再次向深交所递交招股书,拟在创业板上市。

本次IPO,该公司拟发行4720万股,募集资金用于消费电子生产基地建设、研发中心建设、营销及服务渠道建设项目以及补充流动资金,合计4.98亿元(人民币,下同)。

此前,得益于苹果产业链支撑的和宏股份因一次意外事件,于2016年被终止MFi制造授权许可(苹果公司对其授权配件厂商生产的外置配件的一种标识使用许可),并被拒之于资本市场大门之外。尽管尝试业务转型,但该公司对大客户的依赖依然存在。

随着来自经销授权品牌的销售收入占品牌业务比重的走高,该公司此次IPO之路会否再度折戟?

品牌授权收入占比升高

和宏股份成立于1997年,主要从事消费电子配件的研发设计、生产和销售,其产品主要包括连接类、电源类及音频类产品。2008年开始,该公司获得了苹果MFi制造授权认证,成为苹果产业链一员。

不过就在2016年9月,和宏股份子公司惠州和宏MFi专用仓库管理员偷盗公司苹果C48B Lightning MFi端子存货,并将其在市场上售卖。由此,2016年11月1日,苹果公司向公司发出终止MFi制造授权许可的通知。

此次变化,令和宏股份业绩受到较大冲击。据招股书显示,2018年、2019年、2020年及2021年1—6月(以下称报告期),该公司扣非归母净利润分别为5276.49万元、3623.38万元、4246.56万元及1516.23万元。其中,2019年较2018年同比下滑逾3成。

对此,和宏股份解释称,经营业绩在报告期内有所波动,主要是因为公司处在MFi授权认证被取消后的业务转型期,持续加大研发、制造、渠道、管理的资源投入力度,导致期间费用率水平较高。

《投资时报》研究员注意到,尽管和宏股份于2019年底再次与苹果公司签订MFi授权协议,但能否长期维持合作关系仍存在较大的不确定性。这是由于身处“苹果产业链”上的企业随时遭遇被剔除的风险。

据媒体报道,苹果公司于2021年5月公布了2020年全球供应商名单。其中,34家供应商遭到剔除。基于此,这些公司的议价能力也被大大削弱。

而和宏股份因此遭遇的风险有增无减。据招股显示,报告期内公司来自经销授权品牌的销售收入占品牌业务比重为59.03%、66.22%、74.90%与84.49%,整体占比较高且逐年增长。

同时,《投资时报》研究员注意到,该公司针对“Philips”经销品类扩大已支付了年度销售保证金1000万元,若无法达成当年度进货目标,保证金将无法退回。和宏股份在招股书中亦坦言,其对飞利浦授权方和沃尔玛存在一定的依赖。

ODM毛利率低于同业水平

查阅招股书,《投资时报》研究员注意到,和宏股份业务经营模式以ODM(原始设计制造商)业务为主,并发展培育了品牌业务。

在ODM模式下,公司与全球知名零售商超企业、国际知名消费电子配件品牌商建立合作,利用公司的研发设计、生产制造体系,使用客户指定的品牌向其直接销售。在品牌业务模式下,该公司则对产品进行自主设计、自主研发、自主生产,使用自有品牌或经销授权品牌,在境外通过亚马逊电商渠道实现向终端消费者用户的直接销售,在境内通过经销模式实现销售。

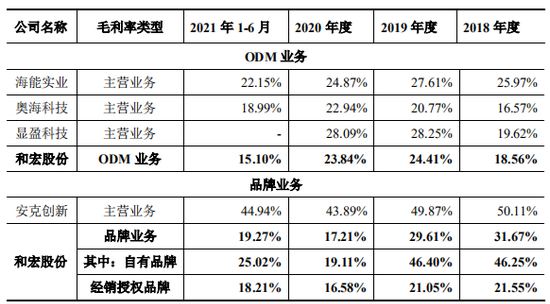

然而,和宏股份ODM业务的产品毛利率表现并不尽如人意。报告期内,该公司ODM业务毛利率低于主要面向零售市场的可比公司海能实业(26.410, 0.32, 1.23%)、显盈科技(51.580, -0.75, -1.43%)的可比产品,而自有品牌业务的毛利率低于可比公司安克创新(112.780, 5.49, 5.12%)。

和宏股份对此表示,公司ODM业务毛利率低于海能实业和显盈科技,主要是因为公司的产品线相对更广、新产品品类更多,音频类等产品的盈利能力尚处于较低水平,拉低了公司ODM业务整体毛利率水平。

此外,自有品牌业务的毛利率略低于安克创新整体毛利率,主要是因为公司的自有品牌业务仍处于培育期,品牌溢价能力、销售规模效应、市场运营能力与安克创新具有一定的差距,因此毛利率低于安克创新。

和宏股份与同业可比公司的主营业务毛利率对比

数据来源:公司招股书

生产基地亏损幅度扩大

为了将生产计划更受控制且落到实处,和宏股份主要采用“以销定产”的模式进行生产操作。同时,和宏股份新建的菲律宾和宏生产基地和和宏科技生产基地两大工厂,已分别于2019年12月和2020年7月投产。

不过,《投资时报》研究员注意到,报告期内和宏科技和菲律宾和宏的合计亏损额分别为74.60万元、491.88万元、995.16万元和541.47万元,亏损幅度逐渐扩大。

和宏股份对此解释称,一方面,生产基地的增加导致了公司的管理人员数量增加,固定费用投入上升;另一方面,由于生产基地投产期需要经历客户验厂、订单切换、生产磨合、产能爬坡,叠加生产基地投产时一定程度受到新冠疫情的影响,因此两大生产基地在报告期内处于亏损状态,拖累了2019年和2020年整体经营业绩。

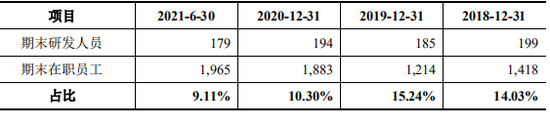

此外,《投资时报》研究员注意到,由于处于转型期,和宏股份持续加大研发、制造、渠道、管理的资源投入力度,但近年来其研发人员数量却整体呈现下滑趋势。

据招股书显示,报告期各期末,该公司研发人员数量分别为199人、185人、194人及179人,与各期期末在职员工的比例分别为14.03%、15.24%、10.3%及9.11%。值得注意的是,该问题也引起了深交所关注。

对于2021年6月,研发人员数量低于10%的原因,和宏股份回应道,这主要是由于菲律宾和宏作为境外生产基地,期末员工数量较多所致。公司进一步表示,随着业务转型逐渐产出成效,以及研发管理日益精细化,研发人员数量略有下降,符合公司业务发展实际需求。报告期各期末,研发人员数量的减少不会对其研发能力产生重大不利影响。

和宏股份研发人员数量与占比情况(人)

数据来源:公司招股书