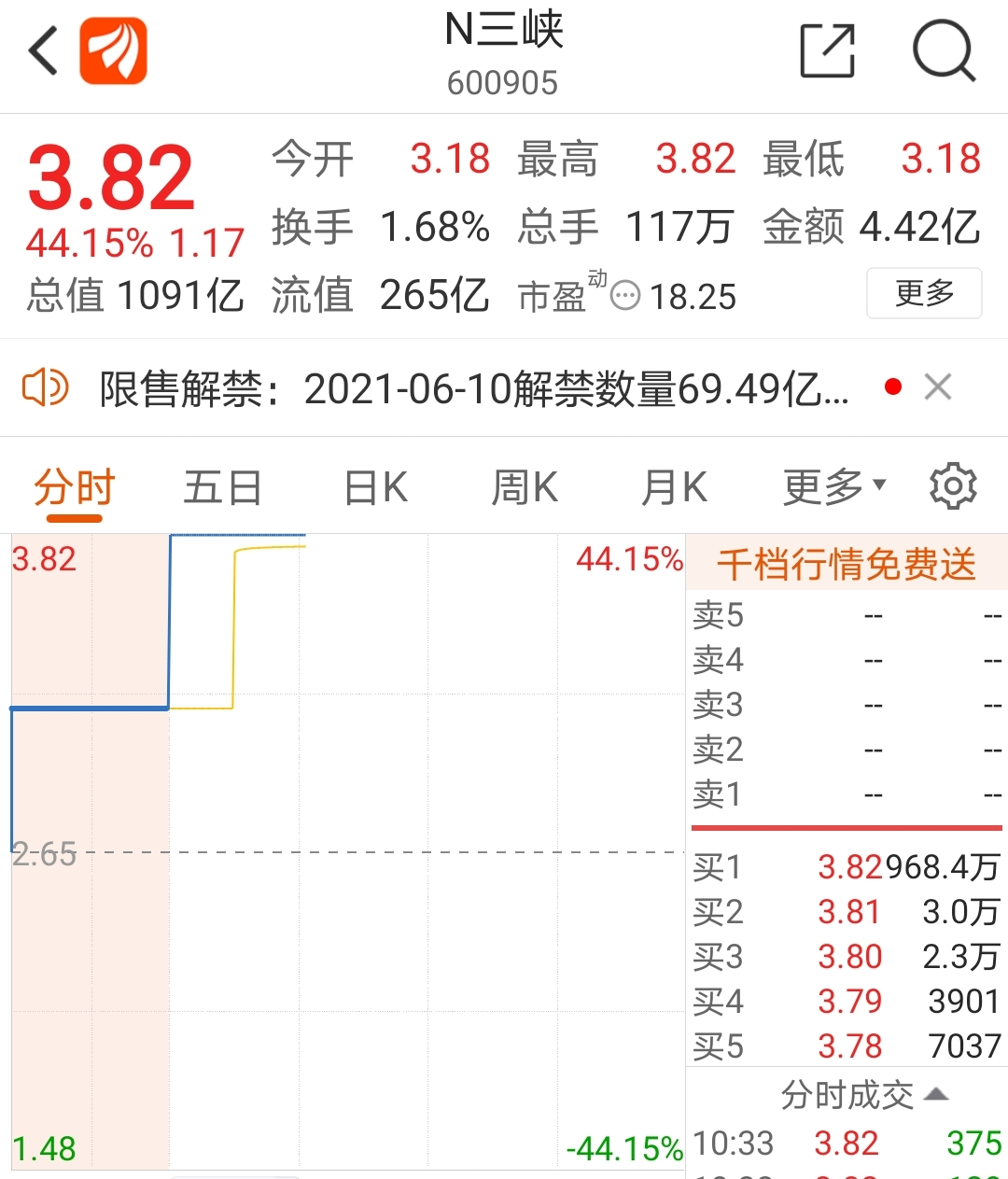

6月10日,三峡能源(3.820, 1.17, 44.15%)上市,首日开盘大涨44.15%,总市值突破千亿元。

据券商中国记者梳理发现,此次三峡能源共计募集资金227亿元,成为目前中国电力行业公司在A股的最大IPO,也是今年以来A股最大规模的IPO项目。

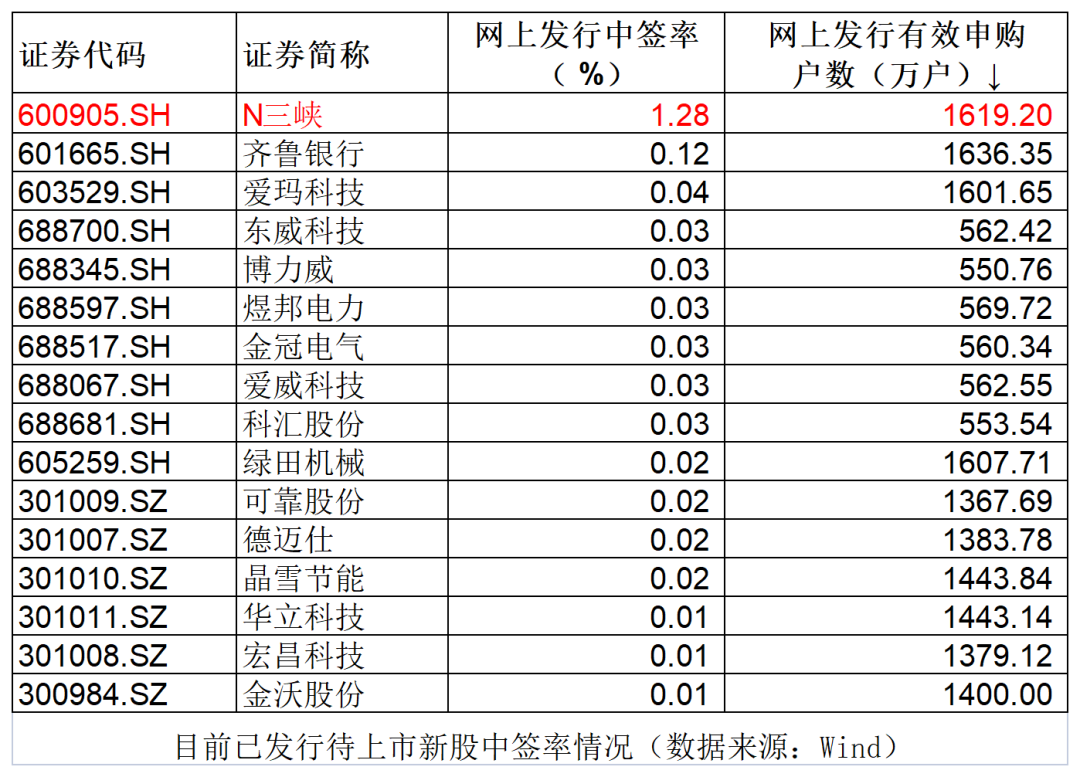

值得一提的是,这只“巨无霸”或是近年来中签率最高的新股,中签率高达1.28%。但由于中签人数众多,也使得中签股民对于三峡能源上市后的预期并不高,甚至有股民认为只能赚两斤猪肉的钱。

长城证券(10.280, 0.05, 0.49%)研报称,碳中和背景下,新能源运营行业景气度持续上升,未来绿证和碳交易市场都有望发生改变,促进行业发展,增厚企业利润,建议关注相关优质清洁能源运营商。其推荐的标的包括协鑫能科(9.060, -0.12, -1.31%)、中闽能源(4.890, 0.02, 0.41%),以及三峡能源等。

“巨无霸”三峡能源今日上市

众多投资者瞩目的三峡能源(600905)今日敲钟上市。

据券商中国记者梳理发现,此次三峡能源共计募集资金227亿元,成为目前中国电力行业公司在A股的最大IPO,也是今年以来A股最大规模的IPO项目。

相比于很多新股万分之几的中签率来说,这只“巨无霸”中签率高达1.28%。

6月2日公布的三峡能源《网上发行申购情况及中签率公告》显示,网上发行有效申购户数约为1619万户,有效申购股数约为4874亿股,整体申购规模近1.3万亿元。

网上摇号中签结果显示,共625.45万个中签号码,约为网上发行有效申购总户数的三分之一,每个中签号码能认购1000股三峡能源A股股票。

资料显示,三峡能源总股本285.71亿股,流通A股为69.49亿股,每股净资产2.31元;发行价2.65元,当前股东户数为339.38万户。

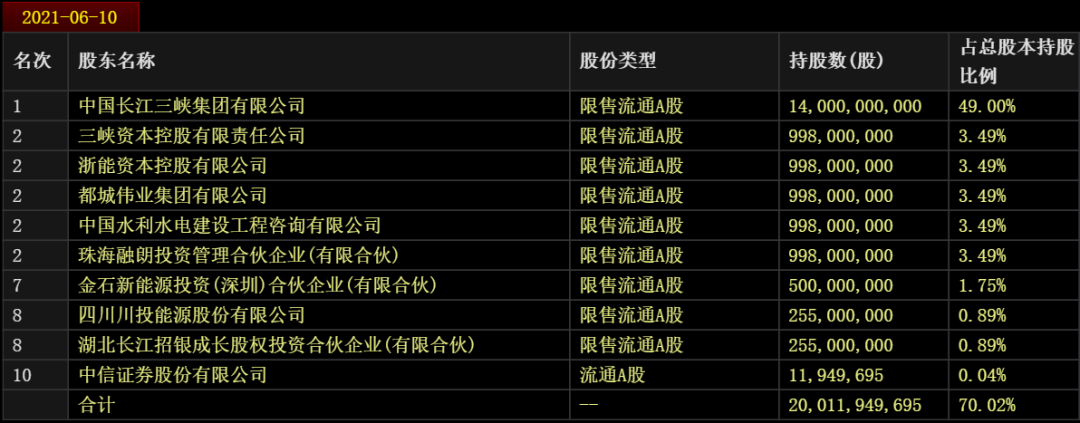

据了解,三峡能源主营业务为风能、太阳能(6.440, 0.16, 2.55%)的开发、投资和运营。公开资料显示,三峡能源的控股股东和实际控制人为中国长江三峡集团,直接持有三峡能源140亿股份,占公司总股份的49%。

三峡能源十大股东

业绩方面,据三峡能源招股书显示,2020年度,三峡能源营收入为113.14亿元,同比增长 26.33%;归母净利润为35.89亿元,同比增长26.38%。其中,风力发电是其主要营收来源,2020年营收72.96亿,占比达64.48%。上市后,三峡能源极有可能成为A股新能源发电投资领域巨头。

中一签能赚多少?

由于中签人数众多,也使得中签股民对于三峡能源上市后的预期并不高,甚至有股民认为只能赚两斤猪肉的钱。对于330多万股名来说,三峡能源中一签能挣多少钱呢?

就今天满格涨停来看,中一签1170元已到手。

从历史上看,由于股本规模庞大,不少巨无霸上市涨幅并不大。但三峡能源的不同之处在于,他处于碳中和这个政策大背景下,而且业务涉及的风电和光伏发电均在风口之上,甚至有投资者已经将三峡能源称之为碳中和龙头股,这让不少股民对其上市后的表现有所期待。

或许另一家刚上市不久的同行浙江新能(13.600, 0.15, 1.12%)(600032)的股价表现可以作为一个参考因素。这家公司今年5月25日上市以来,连续10个涨停,6月8日才首次打开涨停板,股价整体涨幅高达283%。

资料显示,浙江新能是浙江省人民政府批准组建的省级资产营运机构,主营业务为水力发电、光伏发电、风力发电等可再生能源项目的投资、开发、建设和运营管理。

不过,浙江新能总股本为20.80亿股,与三峡能源不是同一个量级。所以,三峡能源连续涨停的数量大概率难以企及浙江新能。有投资者预计,三峡能源上市初期市值大致在1500亿元左右,涨停3-4天,5元附近开板运行。

另外,从此次高达近1.3万亿元的申购规模来看,打新热情还是比较高。投资者无论是看上了三峡能源的中签率高,还是看上了背后的碳中和这个概念,都还是对上市后的表现有所期待。

机构怎么看?

万联证券的研报指出,三峡能源作为“风光”行业龙头,市场地位具有优势。研报分析称,公司的风电、光伏装机及发电量规模位于行业前列。截至2020年9月30日,公司在风电和光伏产业的市场份额均处于优势地位,装机量分别占比3.08%和2.14%,发电量分别占比3.27%和2.41%,属于风电和光伏发电行业的龙头企业。

万联证券认为,三峡能源受益于碳中和背景下“风光”需求激增,预计公司2021-2023年实现营业收入165.37/199.32/233.58亿元,归母净利润分别为52.79/63.93/72.54亿元,对应EPS为0.18/0.22/0.25元。结合公司在新能源发电方面的龙头地位,给予公司20倍PE估值,对应目标价3.6元。

如果按照这个3.6元这个目标价格计算,相比于2.65元的发行价,涨幅约为36%。

东吴证券(8.460, -0.04, -0.47%)则表示,三峡能源是A股稀缺的新能源发电运营资产,公司预计未来5年装机规模将翻3-4倍。截至2021年4月,公司装机规模超过1600万千瓦,资产规模超过1500亿元,三峡能源业务已覆盖全国30个省、自治区和直辖市,装机规模、盈利能力等跻身国内新能源企业第一梯队。从行业来看,碳中和背景下,电力板块或成为最大革新板块,而风电、光伏必然迎来高速发展。

东吴证券预计2021-2023年三峡能源营业收入为142.72亿元、178.23亿元、219.42亿元,增速分别为26.1%、24.9%、23.1%;归母净利润分别为43.63亿元、52.87亿元、66.28亿元,增速分别为21.6%、21.2%、25.4%;上市后EPS分别为0.15元、0.19元、0.23元,发行价对应PE为17、14、11倍。

天风证券(4.890, 0.00, 0.00%)则预计公司2021-2023年归母净利46亿/60亿/71亿元,同比增28%/31%/17%。可比公司2021年业绩对应PE均值20倍,考虑公司作为国内新能源运营龙头,且背靠三峡集团,有望获得充分的资源支持,给予2021年20-25倍,对应市值921-1151亿元,对应股价3.22-4.03元/股。

长城证券研报称,碳中和背景下,新能源运营行业景气度持续上升,未来绿证和碳交易市场都有望发生改变,促进行业发展,增厚企业利润,建议关注相关优质清洁能源运营商。其推荐的标的包括协鑫能科、中闽能源,以及三峡能源等。