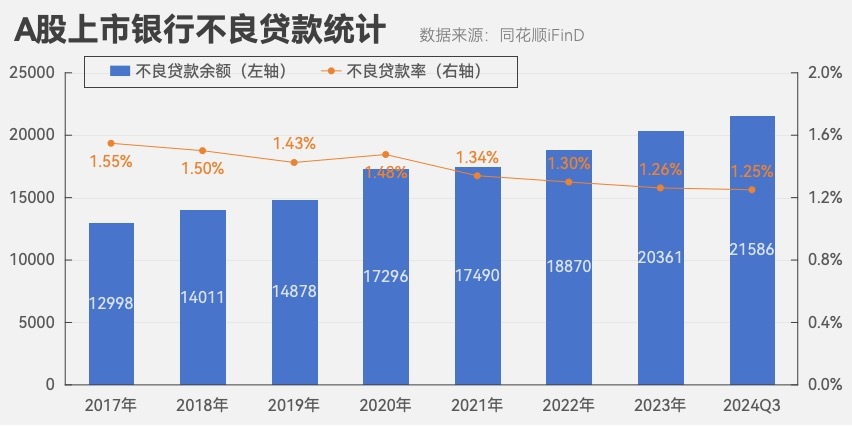

同花顺iFinD数据显示,截至三季度末,42家A股上市银行的不良贷款总额为2.16万亿元,不良贷款率降至1.25%,较去年年末降低0.01个百分点。从30家披露了三季度信贷资产五级分类情况的上市公司财报来看,损失类贷款占比逐渐提升,并有超过次级类贷款的趋势。

每经记者 宋钦章 每经编辑 马子卿

随着上市银行第三季度报告的陆续发布,A股42家商业银行的资产质量受到市场关注。整体而言,A股上市银行的不良贷款余额有所上升,而不良率稳步下降,这反映银行业资产质量整体保持稳定、整体向好。

《每日经济新闻》记者注意到,2023年以来,次级类贷款在不良贷款结构中的占比在逐渐下降,而损失类贷款的占比逐渐提升,并有超过前者的趋势。一位业内人士称,这可能与商业银行金融资产风险分类标准的变化有关,不良资产出现下迁。

同花顺iFinD数据显示,截至三季度末,42家A股上市银行的不良贷款总额为2.16万亿元,较年初增加了1225亿元,增幅6.02%;不良贷款率降至1.25%,较去年年末降低0.01个百分点。相较于今年年初,仅7家银行的不良贷款率出现上升趋势,26家银行的不良贷款率实现了不同程度地下降。

拉长时间来看,除了2020年,其他年份的不良贷款率总体呈现下降趋势。不过,2021年以后,不良贷款率的下降速度有所放缓。以2023年为例,不良贷款率下降了0.04个百分点,而今年前三季度的下降幅度仅为0.01个百分点。

此外,记者梳理近几年A股上市银行不良贷款结构时发现,2023年以来,次级类贷款在不良贷款结构中的占比在逐渐下降。

从30家披露了三季度信贷资产五级分类情况的上市公司财报来看,损失类贷款占比逐渐提升,并有超过次级类贷款的趋势。光大银行金融市场部宏观研究员周茂华在接受记者采访时表示,这可能与商业银行金融资产风险分类标准的变化有关。

据悉,2023年7月1日,《商业银行金融资产风险分类办法》(下称“新规”)正式施行。新规明确规定,金融资产逾期后应至少归为关注类,逾期超过90天、270天、360天分别对应次级类、可疑类、损失类。一名业内人士告诉记者,新规实施后,不良贷款加快下迁。在商业银行不良贷款总额不断增加,以及银行加快不良资产处置的背景下,次级类、可疑类相对更好处置,也会导致损失类贷款的占比呈现升高趋势。

从不同类型银行的三季度数据来看,国有行的贷款余额占据了A股上市银行贷款总额的68%;股份行的贷款余额占比为23%;城商行的贷款余额占比为8%;农商行的贷款余额为1%。

《每日经济新闻》记者注意到,在A股上市银行中,国有行的不良贷款率为1.29%,股份行的不良贷款率为1.22%,城商行的不良贷款率为1.06%,农商行的不良贷款率为1.09%。

具体来看,在6家国有行中,邮储银行(SH601658,股价5.32元,市值5275亿元)的不良贷款率表现最佳,仅为0.86%,也是国有行中唯一低于1%的银行,但与年初相比,邮储银行的不良贷款率有所上升,增加了0.03个百分点;相较而言,其他国有银行的不良贷款率均有所下降,降幅在0.01至0.02个百分点之间。

在9家股份行中,招商银行(SH600036,股价39.08元,市值9855亿元)堪称“尖子生”,不良贷款率较年初下降0.01个百分点至0.94%,是其中唯一一家低于1%的股份行;华夏银行(SH600015,股价7.20元,市值1145亿元)的不良贷款率达到1.61%。不过,华夏银行不良贷款率较年初下降了0.06个百分点,仅次于浦发银行(SH600000,股价10.06元,市值2952亿元),后者的不良贷款率较年初下降了0.1个百分点。

此外,浦发银行也是所有上市银行中不良贷款率压降程度最大的银行。浦发银行在三季报中披露,报告期内,公司实现不良贷款率连续4年下降后的进一步趋降。

在17家城市商业银行中,有7家银行成功将不良贷款率维持在1%以下,它们分别是成都银行(SH601838,股价15.84元,市值604.1亿元)、厦门银行(SH601187,股价5.37元,市值141.7亿元)、宁波银行(SZ002142,股价26.29元,市值1736亿元)、杭州银行(SH600926,股价14.13元,市值847.6亿元)、南京银行(SH601009,股价10.19元,市值1091亿元)、苏州银行(SZ002966,股价7.78元,市值292.9亿元)和江苏银行(SH600919,股价9.20元,市值1688亿元)。

值得一提的是,成都银行的不良贷款率最低,仅为0.66%,在所有A股上市银行中也是不良贷款率最低的。然而,记者也注意到,个别城市商业银行的不良贷款率出现了显著上升。例如,西安银行(SH600928,股价3.73元,市值165.7亿元)的不良贷款率较年初上升了0.29个百分点,兰州银行(SZ001227,股价2.55元,市值145.2亿元)的不良贷款率上升了0.1个百分点。

此外,与今年年中相比,西安银行的不良贷款率已收敛了0.08个百分点。西安银行在今年的半年报中曾披露,针对信贷资产质量情况,该行积极采取相应措施,加大减值计提,加强重点领域、重点机构风险管控力度,一户一策制定风险化解方案。

在10家农商行中,仅青农商行(SZ002958,股价3.01元,市值167.2亿元)、紫金银行(SH601860,股价2.90元,市值106.1亿元)、渝农商行(SH601077,股价5.75元,市值653亿元)的不良贷款率高于1%,其余7家农商行的不良贷款率均保持在1%以下。

其中,常熟银行(SH601128,股价7.14元,市值215.2亿元)的不良贷款率为0.77%,较年初上升了0.02个百分点,但仍是上市农商行中不良贷款率最低的;紫金银行的不良贷款率上升幅度在农商行中最为显著,较年初增加了0.14个百分点;青农商行的不良贷款率是农商行中最高的,为1.80%,仅次于城商行中的郑州银行(SZ002936,股价2.15元,市值195.4亿元)的1.86%、兰州银行的1.83%。

值得注意的是,上市银行虽然在一定程度上代表整个银行业的发展趋势和健康状况,但上市农商行主要集中于江浙沪地区,对全国范围内的农商行代表性并不强。根据国家金融监督管理总局最新统计的季度数据,截至二季度末,全国农商行的不良贷款率为3.14%,远高于其他银行类型。

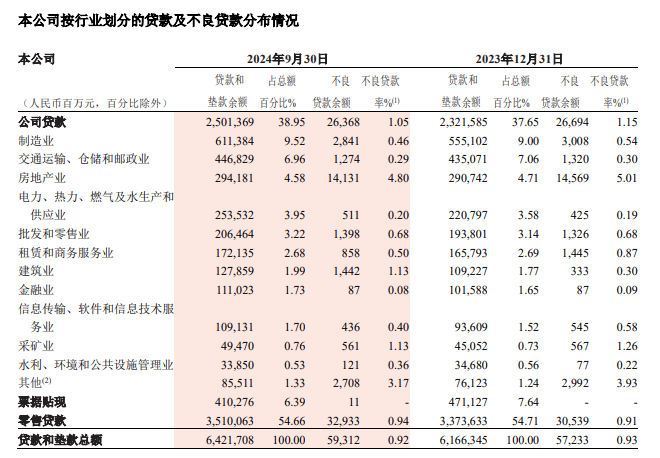

从42家A股上市银行三季报披露的内容来看,房地产业务、地方隐性债务等领域仍然是银行资产质量管理主要关注的领域。

例如,浦发银行在三季报中披露,报告期内,公司加大地方政府隐性债务、融资平台金融债务风险化解力度。专题分析研究、专班推动,抓好房地产、零售业务等重点领域风险管控。同时,持续强化现金清收,加大市场化处置力度,积极研究拓宽处置渠道,丰富处置工具箱,全力加大不良清收处置力度。

招商银行在三季度报中称,公司将做好重点领域风险管控,开展大额客户风险排查,严格落实城市房地产融资协调机制,促进房地产市场平稳健康发展,结合一揽子化债方案,稳妥化解存量债务风险,严格控制新增债务;加强对早期逾期业务的监测管理,从严资产分类,充分计提拨备,有效防范化解潜在风险,积极运用多种途径处置存量不良资产,保持资产质量总体稳定。

兴业银行(SH601166,股价18.40元,市值3822亿元)在第三季度业绩发布会上表示,将切实做好增量政策对接,着力化解重点领域风险。房地产方面,该行前三季度已通过推动开发销售、并购重组、优质资产置换等方式,合计压降风险房地产项目敞口约132亿元;地方政府债务方面,该行前三季度通过专项债置换累计压降业务敞口67.77亿元,冲回拨备约4亿元。

此前德勤在报告中指出,随着相关政策的出台,银行通过加快房地产行业风险化解与加大风险资产处置力度,房地产行业不良压力有所缓释,但房地产行业不良贷款存量规模仍不容忽视,如何化解存量风险仍是银行机构在2024年及未来两三年的工作重点与难点之一。

另值得一提的是,各银行在三季报及业绩发布会上频频提到息差收窄压力。周茂华告诉记者,净息差收窄对于银行盈利构成一定压力,将倒逼银行积极优化资产负债结构,加强风险管理,拓展盈利增长点。同时,盈利影响也可能在短期对不良处置构成一定压力。